Notre note

-

Note générale

-

Compte courant

-

Tarifs

-

Service client

-

Epargne

-

Assurance-vie

-

Bourse

-

Crédit immobilier

-

Crédits conso

-

Sécurité

-

Ouverture de compte

Summary

Le CIC est une banque de réseau. Elle n’est donc pas comparable à une banque en ligne. Ses services sont véritablement complets et ses tarifs sont élevés, comme c’est souvent le cas quand on évoque nos très chères banques. De fait, il faut pouvoir trouver autre chose pour séduire la clientèle. Une bonne campagne de publicité, par exemple, et un peu de conseils, de clarté et de créativité. Et force est de constater que le CIC ne manque d’aucune de ces trois qualités.

Dernière mise à jour le 6 mai 2020

Alors que les banques en ligne font florès, il est toujours intéressant de voir comment font les banques dites traditionnelles, ou de réseau, pour conserver leur clientèle. C’est pourquoi, ici, nous faisons le tour de tous les établissements bancaires. Ainsi, vous pouvez vous rendre compte de l’écart qui existe entre une banque en ligne ou une néobanque d’un côté, et une banque commerciale classique de l’autre, avec son réseau d’agences physiques. Nous allons traiter dans cette page du CIC, et mesurer ensemble le fossé qui continue de grandir entre banques en lignes et banques de réseau.

Table des matières

Pour commencer, qui est le CIC ?

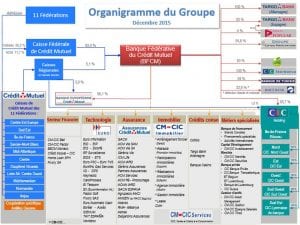

Le CIC est un acronyme signifiant Crédit Industriel et Commercial. Le réseau fut créé en 1859 et est divisé en 6 banques régionales Françaises, et une au Luxembourg. Il s’agit tout simplement de la plus ancienne banque de dépôt Française, créée sur décret par Napoléon III. Et son importance a été capitale, notamment dans la création de nouvelles entités bancaires un peu partout dans le monde. Ainsi, on retrouve les capitaux du CIC à la création de la banque de Madrid, de la Réunion, de Madagascar, de Roumanie ou encore de Nouvelle Calédonie.

Au début du XXème siècle, le CIC prend des parts dans plusieurs banques régionales et les fédère par la suite. Mais dans les années 1970, c’est la compagnie financière de Suez qui prend le contrôle du CIC, jusqu’à la nationalisation en 1982. Là, le CIC et ses neufs banques régionales sont restructurés. Le CIC détient alors 51 % des parts de chaque banque régionale. C’est à partir de ce moment, et après une nouvelle restructuration divisant les activités du groupe en trois entités, que le GAN commence à s’approprier le CIC. La nouvelle identité visuelle, dénommée CIC banques ne naît qu’en 1992.

Au début du XXème siècle, le CIC prend des parts dans plusieurs banques régionales et les fédère par la suite. Mais dans les années 1970, c’est la compagnie financière de Suez qui prend le contrôle du CIC, jusqu’à la nationalisation en 1982. Là, le CIC et ses neufs banques régionales sont restructurés. Le CIC détient alors 51 % des parts de chaque banque régionale. C’est à partir de ce moment, et après une nouvelle restructuration divisant les activités du groupe en trois entités, que le GAN commence à s’approprier le CIC. La nouvelle identité visuelle, dénommée CIC banques ne naît qu’en 1992.

Mais le gouvernement Juppé, puis le gouvernement Jospin aussitôt après, entament les procédures de privatisation. En 1998, c’est donc le Crédit Mutuel centre Est Europe (aussi appelé Crédit Mutuel de Strasbourg) qui rachète 67 % des parts de l’ensemble. Le GAN conserve 23 % des parts et 7 % sont réservées aux salariés. Michel Lucas prend la présidence du groupe à ce moment. Il est toujours le président de l’ensemble Crédit-Mutuel-CIC. Les parts du GAN seront définitivement rachetées en 2001, ce dernier appartenant dorénavant à Groupama. Après de multiples fusions internes et réorganisations multiples, il reste donc 6 entités à travers la France, toutes sous la tutelle du Crédit Mutuel-CIC.

Le compte bancaire.

Entrons dans le vif du sujet et abordons les tarifs pratiqués par le CIC quant à sa gestion des comptes courants. Notons en préambule que l’analyse de la gestion des comptes courants ne peut se limiter à la seule grille tarifaire pratiquée. Du moins en ce qui concerne une partie de la clientèle. Nombreux sont ceux qui réclament la présence d’un conseiller unique capable de suivre en continu tous les comptes ouverts. Et force est de constater que c’est un des points forts du CIC.

Mais pour la majorité de la clientèle bancaire, le conseiller devient peu à peu inutile. En effet, la plus grande partie des clients des banques  n’ont que très peu de choses à demander à leur conseiller. Et l’avènement des banques en ligne permettant encore plus d’autonomie, la demande est aujourd’hui plus concentrée sur l’accès direct et mobile pour une clientèle autonome et nomade. C’est d’ailleurs pourquoi le CIC a développé l’offre Filbanque, permettant l’accès à ses comptes depuis un smartphone ou un PC. Mais l’offre reste très limitée et ne peut satisfaire pleinement un client réclamant la maîtrise totale de son compte courant.

n’ont que très peu de choses à demander à leur conseiller. Et l’avènement des banques en ligne permettant encore plus d’autonomie, la demande est aujourd’hui plus concentrée sur l’accès direct et mobile pour une clientèle autonome et nomade. C’est d’ailleurs pourquoi le CIC a développé l’offre Filbanque, permettant l’accès à ses comptes depuis un smartphone ou un PC. Mais l’offre reste très limitée et ne peut satisfaire pleinement un client réclamant la maîtrise totale de son compte courant.

Pour le reste, sachez que les alertes sms sont facturées à 1 € par mois, et comprennent seulement 5 alertes. S’il doit y en avoir d’autres dans le mois, elles seront facturées à 20 cts l’alerte. Les retraits en Euro sont également facturés s’ils sont effectués dans un DAB autre que CIC. 1 € par retrait, quel que soit le montant, au bout du 5ème retrait. Même un virement SEPA occasionnel est tarifé, à 3,90 €. Malgré tout, si vous le faites vous-même depuis votre espace en ligne, il sera gratuit. Mais l’application Filbanque est tout de même facturée à 16,80 € par an. Les frais de tenue de compte sont comptés à 2 € par mois, et ne sont pas parmi les plus chers des banques de réseau.

Quant aux attestations diverses et variées, elles culminent à 19 €. Et mieux vaut ne pas demander de documents à votre banque, car la moindre recherche est facturée à 20 €, et même 39 € si le document recherché a plus d’un an. Quant aux cartes, on est très loin des banques en ligne. La moindre Visa ou Mastercard classique vous coûtera 40 € en débit immédiat. Quant à la Visa Premier, comptez 133 € pour avoir la joie de l’utiliser. A titre de comparaison, cette même carte est gratuite dans les banques en ligne. Voyez le niveau d’économie réalisé tous les ans. En somme, tout est payant. Mais il n’y a là rien de surprenant. Le CIC est une banque. Voilà tout.

L’épargne et les placements.

A ce niveau, la liste des épargnes et placements proposés est proprement hallucinante. Pour s’y retrouver dans cette offre qui semble pléthorique, le CIC a subdivisé ces produits en 4 catégories ;

- épargner au quotidien ;

- épargner pour un projet ;

- valoriser et transmettre un patrimoine ;

- optimiser sa fiscalité.

La première catégorie ne comprend que le produit SupTréso. SupTréso est d’ailleurs plus un service qu’un produit d’épargne. Il permet de gérer automatiquement ses soldes entre ses différents comptes. Votre compte courant est excédentaire ? Une partie du solde est automatiquement reversé sur vos comptes d’épargne. Selon le montant décidé par vous, au-delà d’un certain plafond et sur les comptes épargne que vous priorisez. Et vous pouvez changer ces paramètres à tout moment. Bien entendu, en cas de coup dur ou de baisse de votre solde sur votre courant, la même opération en sens inverse se produit. Le seul point noir, c’est que SupTréso n’est pas gratuit. Le service coûte 13 € à l’année. Dommage.

La deuxième catégorie reprend toutes les épargnes connues et très classiques. Pèle mêle, vous pouvez souscrire aux différents livrets (Livret A Sup CIC, LDD Sup, Livret Avenir, Livret Jeune Parcours J, Livret Première épargne), à un PEL Avantages, à un CEL, à un Compte sur Livret ou au compte évolutif CIC. Le gros point positif de cette présentation, et de nombreux établissements pourraient s’en inspirer d’ailleurs, c’est le résumé, ou récapitulatif de chaque produit, sous forme de tableau. On sait donc tout de suite à quels taux sont rémunérés les différents produits et pour quel plafond d’épargne.

Par exemple, le CIC complète l’offre du livret A en lui autorisant un plafond jusqu’à 100 000 €. Dans les faits, jusqu’au plafond légal de 22950 €, le taux légal en vigueur est appliqué. Mais au-delà, et de façon à maintenir l’épargne sur le même produit sans être obligé d’ouvrir un nouveau livret, la rémunération est de 0,40 %. Les deux livrets Jeune Parcours J et Première épargne sont adressés aux jeunes et affichent une rémunération à 1,75 %, mais sont limités à 1 600 €. Le LDD Sup est construit exactement sur les mêmes bases que le Livret A Sup. Le CEL et le PEL sont des produits déjà bien connus, le Livret Avenir est une Assurance-vie, le CSL (Compte sur Livret) est rémunéré à 0,30 % pour un plafond illimité et le Compte évolutif est un compte à terme à taux évolutif, année après année.

Le principe du compte à terme est simple. Vous connaissez le montant de votre rémunération pour une durée définie d’entrée. Ici, il vous est possible de reconduire la chose durant 5 ans. Chaque année reconduite offre un bonus de taux. Si bien que, si le taux de la première année est de 0,10 %, celui de la 5ème année est de 1,20 %. Vous pouvez y entrer dès 2 000 € et le plafond est fixé à 2 Millions d’€. Ou comment vous inciter à laisser votre argent à disposition de la banque le plus longtemps possible.

Comme vous pouvez vous en douter, la troisième catégorie est entièrement dédiée aux assurances-vie, aux plans épargne retraites et à la gestion de votre portefeuille boursier. L’offre Flexigestion, facturée à 80 € forfaitaires par an, vous permet de laisser l’équipe des experts du CIC gérer vos fonds sur les marchés. L’offre est également disponible sur l’assurance-vie. Dans les faits, vous avez accès à trois gestions différenciées ;

- Flexigestion patrimoine, entre 0 et 70 % en action, et également disponible sur les contrats d’assurances-vie ;

- Flexigestion 20-70, avec entre 20 et 70 % de vos fonds placés en actions ;

- Flexigestion 70-100, avec entre 70 et 100 % de vos fonds placés en actions.

Par ailleurs, la gestion conseillée vous permet de gérer directement et librement votre portefeuille, mais en faisant malgré tout appel aux conseils avisés d’un expert, gérant de fonds. Vous pouvez donc échanger avec le gérant en question, qui vous est dédié et élaborer avec lui les meilleures stratégies en fonction de votre profil d’investisseur. La chose est très bien décrite et semble réellement intéressante.

Enfin, la quatrième catégorie reprend des produits comme l’épargne retraite et les placements assurances-vie dans un but défiscalisant. Les principes sont les mêmes et tout dépend de votre profil et de votre stratégie. Concernant les tarifs des ordres de bourse, vous pouvez vous reporter à la grille tarifaire complète, visible ici.

Les crédits.

De la même façon que les produits d’épargne et de placements sont présentés en quatre catégories, on en trouve ici six, pour décliner l’offre complète de crédit :

- Acheter un véhicule ;

- Acheter un logement ;

- Financer des études ;

- Financer le permis de conduire ;

- Réaliser des travaux ;

- Equiper son logement.

En somme, nous avons donc une catégorie relative aux prêts immobiliers et cinq autres inhérents aux prêts à la consommation, sous toutes ses formes. Concernant les véhicules, pas moins de cinq solutions sont soumises ; un contrat d’entretien et d’assistance, un crédit auto classique, un crédit en réserve, validé à l’avance et que l’on peut déclencher à tout moment, permettant ainsi de ne pas avoir à attendre les délais légaux en vigueur en cas de nécessité d’achat d’urgence, une ligne de financement locatif, type LOA ou LLD et enfin un prêt auto dédié aux jeunes conducteurs. Si vous ne trouvez pas votre bonheur là dedans, on ne comprend plus…

Dans l’onglet relatif à l’acquisition immobilière, on retrouve les prêts aidés classiques, comme le prêt à taux zéro. Les assurances emprunteur sont également présentes dans cette catégorie. On trouve également un prêt Immo clé en main, destiné aux investisseurs immobiliers. Ici, le CIC ne se contente pas de vous vendre le prêt, mais vous accompagne de la recherche du bien, grâce à sa filiale agence immobilière CIC, jusqu’à l’étude fiscale, en prenant en compte tout votre environnement. Le package est complet.

Vous trouverez bien sûr une ligne de prêt classique, modulable, ainsi qu’une ligne de prêt relais, en cas d’achat et de revente de votre bien précédent. Mais ce qui nous a le plus intrigué, du moins dans l’intitulé, c’est le prêt Ibérique… Le principe, c’est de faciliter l’achat d’un bien en Espagne ou au Portugal, grâce au financement du bien ici, et au transfert de vos comptes vers le CIC Iberbanco, filiale du groupe dans la péninsule. Il fallait y penser. Le CIC sait se montrer créatif…

Plus surprenant, on retrouve toute la liste de crédits classiques à la consommation sous l’onglet « travaux ». Mais, de façon toujours aussi synthétique, le CIC nous décline ces lignes de prêts avec les montants maximum empruntables et les durées de remboursements maximales. Si le prêt développement durable est un prêt conventionné que l’on retrouve partout, les autres méritent quelques lignes. Le crédit consommation, classique parmi les classique, peut durer jusqu’à 5 ans, pour une enveloppe de 75 000 €. Le prêt dédié aux travaux, quant à lui, est limité à 50 000 €, mais peut s’amortir sur 10 ans.

En plus du prêt à la consommation, il existe également une ligne de prêts personnels, d’un montant également plafonné à 75 000 €, mais pour une durée pouvant atteindre 7 ans. On ne voit pas bien pourquoi distinguer ces deux lignes de prêts… Et vient enfin un crédit renouvelable d’un montant max de 5 000 €. Autre chose amusante, ces lignes de prêt sont également présentes dans la catégorie « équiper son logement », en plus d’une ligne de prêt nommée Allure Libre. Il s’agit ni plus ni moins d’un crédit renouvelable associé à une carte de paiement, un peu, finalement, comme ce que propose la Carte Zéro. Le but est d’anticiper les besoins éventuels pour pouvoir y parer immédiatement. Si l’idée semble bonne, la forme reste dangereuse à l’usage.

Pour finir sur ce chapitre, vous trouverez aussi les prêts destinés aux jeunes, soit pour leurs études, soit pour le financement du permis de conduire.

Les assurances.

Comme tut établissement bancaire qui se respecte, le CIC propose aussi des assurances. On trouve donc ici tous les contrats classiques de l’assurance auto à l’assurance dépendance en passant la fameuse GAV (Garantie Accidents de la Vie), l’assurance habitation ou l’assurance santé.

L’assurance auto.

La solution d’assurance auto présentée par le CIC a le mérite d’être souple. Mises à part les garanties obligatoires et/ou réellement indispensables que sont la Responsabilité Civile, la Défense pénale recours suite à un accident et la garantie dommages corporels du conducteur, présentes d’office dans tous les contrats, toutes les autres garanties sont optionnables. Ainsi, vous construisez votre assurance auto selon vos besoins et selon votre budget. La souplesse à l’état brut. Bien sûr, pour un deuxième véhicule, ou pour un nouveau contrat d’assurance, vous bénéficiez d’une remise exceptionnelle, et votre bonus 50 % n’est pas impacté si vous vous trouvez dans une mauvaise série.

Mais attention, de nombreuses garanties étant en option, vous n’obtiendrez le bonus 50 % Joker qu’en formule tous risques optimale. Ce niveau de formule offre de surcroît des garanties peu communes, comme les stages de points de permis, les dommages causés aux roues et aux essieux seulement ou même l’aide à la recherche d’un nouveau véhicule. Intéressant, mais on doute que tout le monde puisse y souscrire. Pour le savoir, il ne vous reste qu’à effectuer un devis.

L’assurance habitation.

Côté assurance habitation, la logique est la même ; les garanties indispensables sont présentes sur la base de tous les contrats. Ensuite, reste à aménager son contrat comme on aménage son logement. Que vous soyez locataires ou propriétaires, en maison ou en appartement, vos besoins ne sont les mêmes. Quoiqu’il en soit, voici la liste des garanties présentes d’office au CIC :

- Dégâts des eaux ;

- Accidents électriques ;

- Bris de glace ;

- Vol et vandalisme ;

- Responsabilité civile obligatoire ;

- Catastrophes naturelles et technologiques ;

- Incendies, explosions.

Nous ne connaîtrons pas le montant des franchises, pas plus que celui des cotisations pour une étude donnée. Ce qui est indiqué, c’est la liste des garanties en option, et les services complémentaires en fonction de vos besoins. Tout est clairement inscrit sur le site du CIC.

L’assurance santé

Côté dépenses de santé, le CIC développe cinq contrats différents. Si l’un est une assurance santé classique, les autres ont chacun leur spécificité. Vous trouverez donc une assurance pour vos animaux de compagnie. Mais il n’est pas précisé si celle-ci assure seulement les chiens et chats ou prend en charge d’autres animaux comme des rongeurs ou des oiseaux. Une assurance complémentaire, prenant particulièrement en compte les médecines non remboursées peut venir combler le manque de la sécurité sociale et de la complémentaire.

Ce type de garantie peut être très intéressante dans le cas où vos souscrivez à une complémentaire santé d’entreprise obligatoire, mais mal remboursée, ou si votre préférence médicale va aux médecines douces plutôt qu’à la médecine conventionnelle des laboratoires pharmaceutiques. D’autre part, le CIC commercialise également une assurance santé pour les jeunes en études à l’étranger ainsi qu’une assurance accidents de la vie, plus courante.

Pour finir, le CIC décline aussi une gamme de produits visant à prévenir la dépendance.

Pour nous, Monabanq, banque en ligne de la CIC est à la hauteur des attentes de ses futurs clients. Avec ses offres avantageuses, Monabanq vous suit dans votre quotidien.

Pour finir sur la banque CIC

Au final, le CIC se montre assez créatif, clair dans ses explications et semble vouloir entretenir une proximité dans le conseil avec ses clients. Peut-être que l’empathie des conseillers, tant rejetée ailleurs car responsable de la rétrocession de nombreux frais bancaires, est une chose demandée au CIC. Qui sait ? Les six entités qui composent la banque n’ont sans doute pas toute la même philosophie vis-à-vis de leurs clients, en fonction des objectifs et de la part de marché. Toutefois, ce que nous voyons là nous paraît intéressant. Du moins pour une banque de réseau.

Parce que côté tarifs, cela reste forcément cher. On ne peut pas en vouloir au CIC d’être plus cher que Monabanq, la banque en ligne du groupe. Les banques en ligne n’ont pas les mêmes immobilisations, ni les mêmes infrastructures. Il est donc tout à fait normal de constater ces écarts de prix dans les prestations. Tout dépend de ce que vous demandez à une banque. Si ce que vous souhaitez avant, c’est discuter couramment avec un conseiller physique, si cette présence là vous rassure, alors la banque de réseau vous est toute indiquée. D’autant plus si vous n’avez aucune autonomie bancaire et que vous voulez qu’un opérateur se charge de vos requêtes.

Mais si vous êtes indépendant et que la présence d’un conseiller est secondaire pour vous, pourquoi vous encombrer d’une banque physique ? La banque en ligne vous attend. Vous ferez tout vous-mêmes, directement, simplement, et sans intermédiaire… Et surtout sans frais.

Cliente au CIC depuis plusieurs années en faisant attention aux divers frais, découverts et autres, je n’ai eu AUCUN problèmes graves . Disons que cela dépend aussi des équipes …. J’ai eu des équipes super sympas, d’autre fois des cinglées qui n’étaient certes pas agréables. En ce moment, c’est une équipe très bien, très attentive et très à l’écoute. J’ai eu récemment une alerte sur mon compte, franchement tout le monde a été sur le pont, me prévenir et faire tout ce qu’il faut de suite ….non franchement, en dehors c’est vrai des frais très hauts, je dirai que pour le reste très bien dans mon agence !

Les tarifs 2021 du Cic sont devenus les plus chers du marché et le service au client à disparu. Banque en perte de vitesse qui tente de combler ses lacunes par des spots tv. A fuir dorénavant.